di: Simone Rusci

EyesReg, Vol.5, N.5, Settembre 2015.

Negli ultimi venti anni l’introduzione di alcune imposte locali, in particolare l’ICI e l’IMU, ha reso manifesto, più che nel passato, il legame tra misure fiscali e azioni urbanistiche. Un legame non nuovo se si pensa che quella fiscale fu da subito individuata come via alternativa all’indomani dei fallimenti di riforma urbanistica degli anni ’60, e alle note sentenze costituzionali sull’esproprio preventivo delle aree urbanizzabili. Allora l’imposizione fiscale appariva unicamente come strumento di riacquisizione della rendita urbana, ovvero come elemento di mitigazione delle forti iniquità sottese alla trasformazione dei suoli. Oggi questo legame ha assunto una dimensione sensibilmente più complessa ed integrata rispetto agli strumenti di pianificazione, sia per la graduale complessificazione della disciplina urbanistica sia per l’incidenza crescente dell’imposizione sui valori della trasformazione urbana, assumendo nei fatti una rilevanza tutt’altro che accessoria rispetto al processo pianificatorio. D’altra parte il quadro economico emerso a partire dal 2007 ha prodotto effetti in ambito immobiliare e urbanistico che hanno amplificato questa incidenza, innescando fenomeni, come ad esempio la rinuncia al diritto edificatorio, inattesi e tutt’oggi poco studiati (Cutini, Rusci, 2015).

In questo contesto il valore delle aree fabbricabili rappresenta un interessante indicatore degli effetti che il turbolento mercato immobiliare manifesta nei confronti della pianificazione urbanistica; l’assoggettabilità alle imposte municipali offre l’opportunità di una riflessione integrata, seppur sintetica, sugli aspetti che legano gli strumenti fiscali a quelli urbanistici.

Rispetto alla tassazione sugli immobili, quella sui terreni edificabili ha presentato da subito alcune incertezze e criticità, in particolare rispetto alla definizione del presupposto d’imposta e all’individuazione della base imponibile; criticità che attengono dunque sia alla sfera giuridico-interpretativa che, nel secondo caso, a quella tecnico-estimativa.

Il presupposto di imposta delle aree fabbricabili, ovvero cosa si intenda per area fabbricabile ai fini fiscali, è stato per la prima volta stabilito con l’introduzione dell’ICI (D.lgs 504/1992): l’area fabbricabile è “..l’area utilizzabile a scopo edificatorio in base agli strumenti urbanistici generali o attuativi ovvero in base alle possibilità effettive di edificazione…” A questa definizione sono seguiti numerosi approfondimenti interpretativi che hanno di volta in volta determinato, in maniera palesemente contrastante, quale fondamento impositivo: l’immediata utilizzabilità dei suoli e quindi l’approvazione dello strumento attuativo (Corte di Cassazione n. 21644/2004); la presenza della sola approvazione regionale dello strumento generale (Corte di Cassazione n.16751/2004); o infine la semplice inclusione dell’area nello strumento generale ancorché privo dell’approvazione (Corte di Cassazione n. 19750/2004).

Di fronte ai dubbi emersi il legislatore è poi intervenuto precisando da prima che un’area è da considerarsi fabbricabile “se è utilizzabile allo scopo edificatorio in base allo strumento urbanistico generale, indipendentemente dall’adozione di strumenti attuativi del medesimo” (art. 11 quaterdecies comma 16 della legge n. 248/2005), aggiungendo poi con il D.L. 223/2006 che l’area è da considerarsi edificabile in base allo strumento generale indipendentemente dall’approvazione dello strumento stesso e dei suoi piani attuativi.

In conclusione, per i fini fiscali, un’area è da considerarsi edificabile in seguito alla sola adozione dello strumento generale. In termini economici il legislatore, e successivamente anche la Corte di Cassazione (sentenza n. 25506 del 2006), hanno di fatto riconosciuto che il plusvalore generato dalla previsione urbanistica si origina nel momento in cui per l’area è prevista una – anche temporalmente remota – trasformazione per fini urbani.

Questa definizione “fiscale” di edificabilità appare però sensibilmente differente rispetto alla concreta nozione urbanistica, per la quale l’effettiva edificabilità dei suoli è data dall’approvazione dei piani attuativi e dal rilascio titoli abilitativi. Questa differenza, solo apparentemente lessicale, produce in campo economico ed urbanistico alcuni non trascurabili effetti.

Rispetto al processo di trasformazione edilizia si assiste ad un sostanziale allungamento della durata economica degli interventi dovuto alla corresponsione del tributo nel periodo che intercorre tra l’adozione del piano generale e l’approvazione dei piani attuativi. Nel caso in cui lo strumento generale è scisso dallo strumento operativo, questo intervallo può avere una durata consistente; a titolo di esempio, nel caso toscano è in media di 5 anni, nei quali, pur essendo urbanisticamente impedita l’edificabilità, essa viene riconosciuta ai fini fiscali e dunque soggetta ad imposizione. Assumendo l’aliquota base dello 0,76%, attualmente prevista per le aree edificabili, il gettito prelevato antecedentemente all’edificabilità urbanistica ammonta al 3,8% del valore complessivo dell’area.

Per quanto attiene agli aspetti urbanistici ed amministrativi, l’assoggettabilità fiscale di un’area inclusa in una previsione generale, solo adottata, induce inevitabilmente il proprietario dell’area alla convinzione di aver maturato un diritto sull’edificabilità, sancito peraltro dal riconoscimento fiscale dell’aumento di valore. L’eventuale e successiva decisione del pianificatore, in fase di approvazione, della rimodulazione della previsione o addirittura della sua cancellazione troverà di conseguenza forti resistenze e prevedibili contenziosi amministrativi, rendendo così più rigido il normale iter approvativo di un piano urbanistico.

Riguardo alla determinazione della base imponibile, l’IMU ha ereditato dall’ICI la disposizione per la quale essa è rappresentata dal “valore venale in comune commercio al 1° gennaio dell’anno di imposizione” (art. 5 L. 214/2011), ciò evidentemente non avendo dati statistici comuni né elementi raffrontabili. La determinazione dell’imposta è quindi legata ad un’operazione estimativa che, per sua natura, risente della discrezionalità del valutatore e delle fluttuazioni di mercato. Per ovviare alla prima, le amministrazioni sono state dotate (D.lgs. 446/1997) della facoltà di determinare autonomamente i valori di riferimento delle aree autolimitando, in caso di accettazione, il proprio potere di accertamento nei confronti dei proprietari. La stima dei Comuni dovrebbe comunque rilevare il valore di mercato tenendo conto dei fattori intrinseci ed estrinseci stabiliti dal D.lgs 504 del 1992, ovvero la zona territoriale, gli indici urbanistici, le destinazioni d’uso, gli oneri ed i prezzi di mercato di beni analoghi. Tuttavia, se si analizzano le delibere dei Comuni, si riscontrano solitamente valori poco aderenti a quelli di mercato, sia per una oggettiva difficoltà a predisporre ed adeguare le stime per ogni ambito di trasformazione, sia per una tendenza diffusa a sottostimare il valore così da evitare il contenzioso amministrativo. All’opposto, si trovano casi nei quali i valori, determinati precedentemente alla crisi, risultano essere sensibilmente più elevati rispetto a quelli di mercato.

In assenza di dati statistici confrontabili è del resto inevitabile, per le aree edificabili, il ricorso al valore di mercato; è però d’altra parte evidente come questo, a causa dell’opacità strutturale del mercato immobiliare (Morano, 2014) e degli andamenti incostanti che oggi lo caratterizzano, comporti la definizione di una base imponibile molto labile e con elevati costi di gestione del tributo, per le operazioni estimative ed accertative, da parte delle Amministrazioni. Le soluzioni finora proposte nella letteratura (Morano, 2014; Ciuna, 2010) sono incentrate sulla definizione di metodi omogenei e codificati per la stima, che tuttavia potrebbero essere ancora scarsamente adattabili alle quotazioni immobiliari.

L’alea che caratterizza l’imposizione fiscale sulle aree edificabili, sia riguardo al periodo impositivo che all’entità stessa dell’imposta, ha contribuito – certamente non in modo esclusivo – alla manifestazione di singolari effetti fino ad oggi sconosciuti: da uno studio (Cutini, Rusci, 2015) condotto su un campione di Comuni toscani (il 54% del territorio regionale) è emerso che ben oltre la metà, il 63%, hanno ricevuto negli ultimi anni richieste da parte dei privati di cancellazione dell’edificabilità già riconosciuta dagli strumenti urbanistici. Un fenomeno certamente nuovo ed inatteso se si pensa che la corsa all’edificabilità dei suoli è stata un vero e proprio leit motiv dello scorso secolo, risultando peraltro causa dei fenomeni distorsivi della crescita urbana oltre che dei purtroppo noti fenomeni corruttivi. Pur tenendo conto dell’eterogeneità dei contesti e della complessità sottesa a tale fenomeno, nella gran parte dei casi la motivazione rilevata per le richieste è proprio il carico delle imposte locali, certamente in concorso con l’incertezza attuativa e con la sempre più difficile sostenibilità economica degli interventi a causa del flebile mercato immobiliare. L’incidenza della tassazione sulle aree edificabili è del resto sensibilmente aumentata, dal 2011, con l’introduzione dell’IMU, passando dall’aliquota dello 0,4% prevista del D.lgs 504/1992 (istitutivo dell’ICI) a quella base dello 0,76% del D.lgs 23 del 2011 (istitutivo dell’IMU). Oltre a questo, le amministrazioni locali hanno diffusamente usufruito, per questa categoria di immobili, della possibilità di aumento dello 0,3% arrivando all’aliquota dell’1,06% (è il caso di tutti i capoluoghi di provincia della Toscana), imponendo di fatto un prelievo più che doppio rispetto al passato e proprio in contemporanea al manifestrasi della crisi dei mercati.

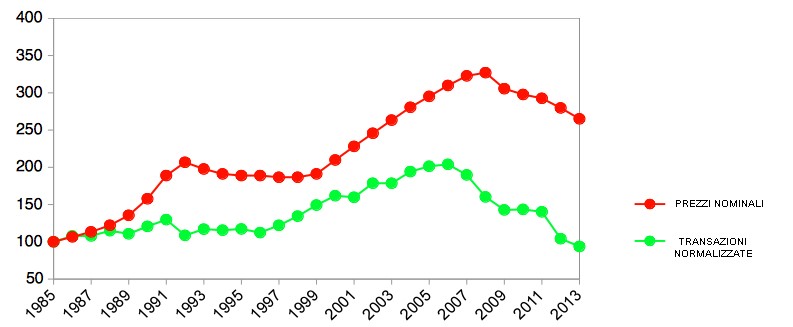

La rinuncia a costruire, oltre a confermare l’andamento recessivo del settore immobiliare (fig. 1) , individua ambiti di criticità che non possono essere trascurati; basti considerare che le imposte comunali sugli immobili costituiscono il 26% delle entrate totali dei Comuni (dati del Ministero dell’Economia e delle Finanze).

Figura 1 – Andamento del mercato immobiliare e dei prezzi nominali in Italia (1985-2013; 1985 = 100)

La forte dipendenza della finanza locale dal settore immobiliare e delle costruzioni (imposte sugli immobili e oneri di urbanizzazione) attuata in un periodo di forte crescita del mercato immobiliare e accentuata dall’utilizzo degli oneri di urbanizzazione per la copertura della spesa corrente, rischia oggi di trascinare gli enti locali in dinamiche fortemente oscillanti non in grado di garantire la continuità dei servizi pubblici.

Molti dei nuovi strumenti di gestione urbana, delineati in un contesto economico ante crisi – prima fra tutte la perequazione – rischiano, a causa del loro legame con le politiche espansive (Camagni, 1999), di rimanere nelle piccole ma numerose realtà locali un’enunciazione priva di efficaci risultati; allo stesso modo alcune priorità dell’agenda urbanistica come il consumo di suolo o la rigenerazione urbana potrebbero passare in secondo piano rispetto all’individuazione di strategie e risorse per il loro perseguimento.

Per scongiurare futuri e repentini cambi correttivi di marcia – in passato sfociati in deregulation lineari quanto dannose – è forse oggi opportuno avviare un’organica riflessione, anche normativa, sul mutato quadro della pianificazione, con particolare riferimento agli stretti legami tra le politiche urbane e quelle fiscali, così da governare in maniera efficace gli effetti, le potenzialità e le criticità della loro integrazione.

Simone Rusci, Università di Pisa

Riferimenti bibliografici

Camagni R. (1999), Il finanziamento della città pubblica: la cattura dei plusvalori fondiari e il modello perequativo. In Curti F. (a cura di), Urbanistica e fiscalità locale, Ravenna: Maggioli editore, pp. 321 – 342.

Ciuna M. (2010), L’allocation method nella stima delle aree edificabili, Aestimum, n.57, pp. 171 – 184.

Cutini V., Rusci S. (2015), Recenti tendenze delle dinamiche insediative in Toscana. La rinuncia a Costruire, Rapporto sul territorio, Firenze: IRPET. pp. 109 – 124.

Morano P., Manganelli B. (2014), La stima delle aree fabbricabili ai fini IMU. Proposte per il superamento delle inadeguatezze nelle procedure messe a punto dai Comuni, Rivista SIEV Valori e Valutazioni. Teorie e esperienze, n. 12, pp. 119 – 138